美聯儲貨幣政策仍是影響金價的關鍵變量

2025年02月13日 11:3 7646次瀏覽 來源: 中國有色金屬報 分類: 有色市場 作者: 顧馮達

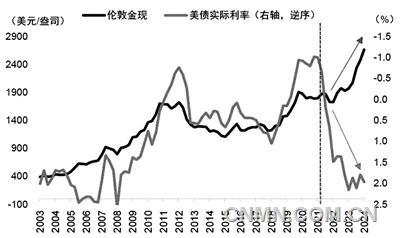

美債實際利率與黃金價格在2022年后持續“脫鉤”

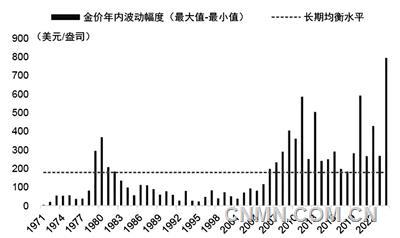

黃金價格波動幅度創歷史新高

2025年以來,金融市場在全球經濟復蘇的不確定性和地緣政治風險的交織下,呈現出復雜多變的態勢。美聯儲作為全球最重要的央行之一,其貨幣政策的走向不僅影響著美國經濟,也對全球金融市場,尤其是對黃金市場產生深遠影響。

美聯儲放緩降息節奏

年中或有關鍵轉折

回顧1月末的美聯儲FOMC會議核心要點可以發現,盡管美聯儲如市場預期維持聯邦基金利率目標區間在4.25%~4.50%,但此次會議聲明刪除了“通脹朝2%目標取得進展”的表述,僅保留“通脹仍然偏高”,這一措辭變化一度被市場解讀為偏“鷹派”信號。隨后美聯儲主席鮑威爾在新聞發布會上強調,這一調整僅是對措辭的精簡,并不意味著美聯儲對通脹的態度發生變化。美聯儲重申將基于經濟數據和通脹發展情況來評估未來政策方向,強調貨幣政策處于“觀望模式”,并未設定預定的降息路徑,金融市場預估今年年中將是美聯儲政策敏感期或將有關鍵動作。

從具體來看,美國勞動力市場就業數據繼續保持穩健,過去3個月,美國非農就業崗位平均每月增加17萬個,失業率穩定在4.1%的低位。薪資增速有所放緩,職位空缺與求職者的比例差距也在縮小,美聯儲認為,勞動力市場整體處于均衡狀態,并未對通脹形成過大壓力。但通脹依然略高于美聯儲2%的長期目標,核心PCE指數同比增長2.8%,整體PCE增長2.6%。美聯儲表示,雖然過去兩年美國經濟通脹水平有所回落,但仍需要進一步觀察數據,以確保通脹回歸至可持續的2%目標。

綜合來看,美國經濟在2024年全年表現強勁,GDP增速保持在2%以上。消費支出仍具韌性,盡管2024年四季度設備和無形資產投資增速有所放緩,但2024年整體表現依然較好,美國經濟基本面給予了美聯儲貨幣政策上放緩降息節奏的一定底氣。

1月份的美聯儲FOMC會議的核心主線可以理解為,美聯儲短期內不會急于降息,而是進入“觀望模式”。當前,美國經濟表現強勁,勞動力市場穩定,通脹水平雖然有所下降但仍然偏高。美聯儲希望確保通脹的回落是可持續的,因此,不會輕易調整政策。市場短期內對美聯儲降息的預期有所降溫,3月份降息的可能性下降。如果未來經濟數據持續表現良好表現,甚至可能導致美聯儲全年降息次數低于市場預期。

從金融市場對美聯儲政策的反應來看,盡管在美聯儲聲明發布后,金融市場一度將其解讀為“鷹派”信號,但隨著鮑威爾在發布會上的表態,市場反應逐漸平穩。美債市場經歷了短暫的波動,黃金價格也在短線下探后持續強勁反彈。但更重要的是,金融市場對美聯儲降息的預期有所調整。議息會議前,市場普遍預計美聯儲3月份降息概率在30%左右,但此次會議后,該概率下降至15%。2025年,美聯儲降息預期仍維持在47個基點,略低于美聯儲點陣圖顯示的50個基點(即兩次25個基點的降息)。如果未來美國經濟通脹降幅放緩或就業市場繼續保持韌性,美聯儲的降息步伐可能進一步推遲,甚至2025年僅降息一次或者根本不降息。

當前,美聯儲明確表示,未來降息的前提是通脹持續下降或就業市場出現明顯疲軟。鮑威爾強調,當前的貨幣政策相較于降息前已經明顯放松,美聯儲希望在觀察數據的同時,確保通脹回落趨勢不會受到干擾。此外,鮑威爾拒絕直接回應特朗普關于降息的言論,并重申美聯儲的決策將完全基于經濟數據,而非政治考量。而美聯儲并未對何時暫停縮表給出明確指引,仍然認為目前流動性充裕,將繼續執行縮表計劃。與此同時,美聯儲宣布將在2025年夏季進行5年一次的貨幣政策框架評估,預計2025年年中將是美聯儲政策的敏感期。

多因素共同發力

推動黃金價格屢創新高

2025年以來,全球黃金價格在經歷了2024年的大幅攀升后,創下歷史新高。這一漲勢主要受到全球經濟不確定性加劇、各國央行購金需求持續增加、黃金ETF需求復蘇以及市場超預期因素的影響。全球經濟復蘇的前景并不明朗,尤其是美國貿易政策的不確定性以及全球地緣政治風險的升溫,使得市場對黃金的避險需求持續增加。盡管在美聯儲暫停降息的情況下,金價仍然保持強勢上漲,這表明投資者對經濟不確定性的擔憂仍未解除,繼續推動金價上漲。

從黃金定價邏輯的變化傳統來看,名義利率和通脹預期一直被視為黃金的“定價之錨”。然而,近1年以來,盡管美債利率和美元保持高位,美聯儲的降息節奏緩慢,金價卻呈現出“逆勢上漲”的態勢。這一現象表明黃金的定價邏輯正在發生變化。

第一,黃金作為避險資產的需求強勁。地緣政治風險加劇、全球經濟的不穩定性以及通脹預期的高企都促使投資者加大黃金配置,忽略了傳統的利率因素。

第二,黃金的“替代資產”屬性增強。投資者不僅把黃金視為與美債利率掛鉤的資產,更加重視其在金融危機、貨幣貶值和全球經濟不確定性下的避險作用。

第三,美元強勢和黃金需求脫鉤。雖然美元在一段時間內保持強勢,但黃金的需求并未因美元走強而減弱,這主要是因為市場的資金流動開始傾向于避險資產,全球避險偏好的大幅上漲是推升黃金價格的主要推手之一。

值得注意的是,國際黃金基本面和貿易流向也出現較大變化,從近期市場熱議的倫敦黃金庫存轉移至COMEX的背后原因來看,主要有3個方面因素在推動:一是美國市場對黃金需求的增長。COMEX作為全球黃金期貨的主要交易所,吸引了大量投資者和機構參與,這使得黃金投資需要在期貨市場提供流動性。二是地緣政治風險的增加使得投資者更傾向于將黃金轉移至更安全、更透明的交易市場。COMEX作為全球最大的黃金期貨交易市場,其透明度和相對的市場穩定性使其成為黃金流動的中心。三是倫敦黃金市場與COMEX銅市場的相似之處。回顧2024年COMEX銅市場的逼倉行情中,期貨市場的黃金和實物黃金之間的價差逐漸擴大。雖然兩者的市場情形有相似之處,尤其是在流動性和期貨市場的“逼倉”效應上,但黃金的需求更多來自于各國央行購金引領和投資者的避險需求增加,其中,各國央行購金持續時間可能將超過數月,而投資者避險因素更多呈現短期的脈沖性特征。

市場不確定性

推升避險需求

從美聯儲利率政策的深遠影響來看,2025年,美聯儲政策路徑充滿不確定性。一方面,美國經濟數據將成為決定降息時機的核心依據。如果未來幾個月美國經濟通脹降幅趨緩,或勞動力市場繼續維持強勁,美聯儲可能推遲降息計劃。另一方面,特朗普政府政策的實際落地情況同樣會對美聯儲決策產生影響,尤其是關稅政策的實施。如果特朗普政府大規模提高關稅,可能推升通脹預期,使美聯儲不得不維持更長時間的緊縮政策。此外,全球經濟環境的不確定性也可能成為影響美聯儲政策走向的重要因素。若歐洲或日本經濟增長放緩,可能間接影響美聯儲對美國經濟韌性的判斷。而全球經濟復蘇的速度和通脹壓力的變化將是金價走勢的重要影響因素。如果經濟復蘇強勁,且通脹壓力加大,金價可能面臨一定的回調壓力;反之,若經濟增長疲軟,黃金需求可能繼續上漲。

此外,特朗普政府的執政想法可能影響美債及黃金價格,美國新任財政部長貝森特稍早前曾提到,10年期美債收益率是特朗普實現降低利率目標的關鍵指標。不過,這一基準收益率是否能實現進一步回落,從而達成“降息”效果,從目前來看,路徑似乎并不明確。不少債券交易員預計收益率將繼續維持在高位,并在區間波動,直到經濟走向更加明朗。投資者正試圖評估特朗普政府在貿易和移民政策上的新舉措是否會重新點燃通脹,進而影響美聯儲政策及對黃金等大類資產的影響。

從全球黃金市場的趨勢特點來看,近年來,各國央行特別是新興市場國家(如中國、印度)持續增持黃金,以降低對美元的依賴并增強本國貨幣的安全性。2024年,全球各國央行購金量突破1000噸,連續3年保持在歷史高位。市場預計這一趨勢將延續至2025年,從中長期來看,預計全球各國央行的黃金需求將成為金價上漲的重要支撐因素。此外,國際機構和超高凈值投資者對黃金的興趣加大,特別是黃金ETF的需求激增。2024年,中國市場的黃金ETF資產管理總規模躍升150%,反映出投資者對黃金長期看好的信心,而近期超市場預期的主要因素之一是特朗普政府的不確定性,導致市場對貿易摩擦和政策變化的擔憂加劇,中美市場投資者對黃金的配置顯著增加,為金價提供了流動性支撐,也使黃金的避險保值和優化資產配置的屬性顯得尤為突出。

總之,展望2025年的國際金價走勢需要關注多個關鍵因素,其中,美聯儲的貨幣政策仍然是金價的一個關鍵變量。雖然美聯儲近期暫停降息,但未來是否會恢復降息,以及降息幅度的變化,將直接影響黃金的避險需求。

此外,地緣政治風險、國際貿易摩擦和金融市場的波動仍是支撐金價的重要因素。2025年,全球市場不確定性仍然較高,避險需求增長可能推動黃金繼續上漲。從技術層面上看,當前,黃金價格上方面臨關鍵阻力位3000美元/盎司大關,而黃金價格下方在2900美元/盎司附近支撐較強,若回調至此區域,可能會得到一定的支撐。此外,更下方的2850美元/盎司附近震蕩低點也可能為黃金價格提供進一步的支撐。若這兩個支撐位都未能守住,黃金可能進一步回落至2800美元/盎司底部平臺,這一區域為較強的支撐帶,2025年上半年,黃金價格高點有望突破3000美元/盎司大關,投資者宜采取逢回調買入趨勢性看漲的策略。(作者單位:國信期貨)

責任編輯:任飛

如需了解更多信息,請登錄中國有色網:szgsjx.com了解更多信息。

中國有色網聲明:本網所有內容的版權均屬于作者或頁面內聲明的版權人。

凡注明文章來源為“中國有色金屬報”或 “中國有色網”的文章,均為中國有色網原創或者是合作機構授權同意發布的文章。

如需轉載,轉載方必須與中國有色網( 郵件:cnmn@cnmn.com.cn 或 電話:010-63971479)聯系,簽署授權協議,取得轉載授權;

凡本網注明“來源:“XXX(非中國有色網或非中國有色金屬報)”的文章,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不構成投資建議,僅供讀者參考。

若據本文章操作,所有后果讀者自負,中國有色網概不負任何責任。